Полная версия этой страницы: Расчет ожидаемой волатильности IV

Здравстауйте, коллеги. У вас очень хороший полезный сайт. Хотел уточнить насчет расчета ожидаемой волатильности IV на графике в анализе опционов. Я так понял, что она расчитывается на основе цен квартальных опционов. Но ведь эти опционы неликвидны на российские активы (кроме разве что индекса РТС). Не лучше ли считать IV на основе цен месячных опционов. Мне кажется это будет гораздо более репрезентативно. К тому же большинство участников рынка торгуют именно месячными опционами.

Здравстауйте, коллеги. У вас очень хороший полезный сайт. Хотел уточнить насчет расчета ожидаемой волатильности IV на графике в анализе опционов. Я так понял, что она расчитывается на основе цен квартальных опционов. Но ведь эти опционы неликвидны на российские активы (кроме разве что индекса РТС). Не лучше ли считать IV на основе цен месячных опционов. Мне кажется это будет гораздо более репрезентативно. К тому же большинство участников рынка торгуют именно месячными опционами.

ещё лучше ориентироваться на RTSVX, если речь только о индексе ртс

впрочем, это от целей трейдера зависит, но у каждой серии и каждого страйка своя IV. И сам график собственно IV у нас на сайте - это всего лишь абстракция

а так, в целом, согласен с вами насчет месячных

ещё лучше ориентироваться на RTSVX, если речь только о индексе ртс

впрочем, это от целей трейдера зависит, но у каждой серии и каждого страйка своя IV. И сам график собственно IV у нас на сайте - это всего лишь абстракция

а так, в целом, согласен с вами насчет месячных

впрочем, это от целей трейдера зависит, но у каждой серии и каждого страйка своя IV. И сам график собственно IV у нас на сайте - это всего лишь абстракция

а так, в целом, согласен с вами насчет месячных

Спасибо! Ну если согласны, так может быть давайте будем показывать на графике IV для месячных центральных опционов. Буду вам очень благодарен.

впрочем, это от целей трейдера зависит, но у каждой серии и каждого страйка своя IV. И сам график собственно IV у нас на сайте - это всего лишь абстракция

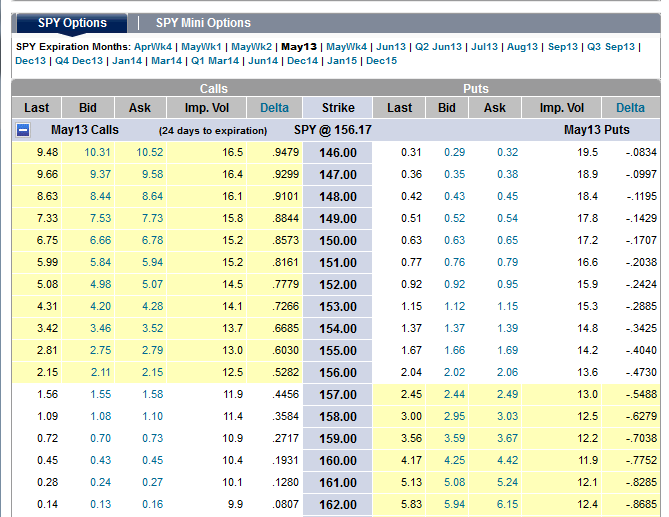

Владимир, а как вы объясните разные волатильности IV для путов и коллов на одном страйке для американских опционов?

Сегодня зашёл на демо-счёт потренироваться на Америке и увидел вот такой деск. Как это понимать и как это торговать? Почему у нас не так?

Спасибо! Ну если согласны, так может быть давайте будем показывать на графике IV для месячных центральных опционов. Буду вам очень благодарен.

да - на всех страйках вол-ть на путах выше чем на коллах

забавно

честно говоря - лучше в боевом терминале посмотреть это, а так пока затрудняюсь ответить

На моей картинке вполне реальный деск с http://www.optionsxpress.com

Они утверждают что используют ровно такой же web-терминал для демо и реальной торговли.

Конечно для точной уверенности надо посчитать вручную эти IV да ещё понять какую формулу они используют, ведь это американские опционы на индекс, так что строго говоря чистый Блэк-Шоулс может и не подходит (там ведь в формуле предполагается европейские)

Но сам факт интересен, 3 года занимаюсь опционами, такого не видел, хотя слышал, что строго говоря есть теории где путы и коллы неравнозначны. Думал может кто из профессионалов пояснит подробнее.

Они утверждают что используют ровно такой же web-терминал для демо и реальной торговли.

Конечно для точной уверенности надо посчитать вручную эти IV да ещё понять какую формулу они используют, ведь это американские опционы на индекс, так что строго говоря чистый Блэк-Шоулс может и не подходит (там ведь в формуле предполагается европейские)

Но сам факт интересен, 3 года занимаюсь опционами, такого не видел, хотя слышал, что строго говоря есть теории где путы и коллы неравнозначны. Думал может кто из профессионалов пояснит подробнее.

По моему наблюдению на амерских индексах (на других инструментах не знаю), вола на путах всегда больше волы на колах и причин этому масса, одна из причин - это боязнь падения.

Я вообще исключил волу из ориентиров, сплошной разводняк, если понаблюдать ежедневно как она меняется, можно быстро в этом убедиться, поэтому индексы на волатильность считаю чистой туфтой, если понятнее, то ММ "нарисуют" любые цифры.

Как вариант, использую временную стоимость, это главное, реальные деньги, которые ММ продает подороже, а потом откупает (при необходимости) подешевле, хотя бывают и исключения... когда ММ сначала продает, потом откупает дороже, потом продавливают "удивительным" образом рынок в нужную сторону и ММ снова продает но уже намного дороже...

Я вообще исключил волу из ориентиров, сплошной разводняк, если понаблюдать ежедневно как она меняется, можно быстро в этом убедиться, поэтому индексы на волатильность считаю чистой туфтой, если понятнее, то ММ "нарисуют" любые цифры.

Как вариант, использую временную стоимость, это главное, реальные деньги, которые ММ продает подороже, а потом откупает (при необходимости) подешевле, хотя бывают и исключения... когда ММ сначала продает, потом откупает дороже, потом продавливают "удивительным" образом рынок в нужную сторону и ММ снова продает но уже намного дороже...

вола на путах всегда больше волы на колах и причин этому масса, одна из причин - это боязнь падения.

дык это ясно, у нас в России так же

вола на путах выше чем на коллах из-за быстроты падения в том числе

но тут речь про один и тот же страйк колла и пута

делайте в таком случае арбитраж на основе паритета опционов

interseptor

Спасибо за подтверждение, а то уж думал что совсем туплю и вижу не то что на самом деле.

Мне кажется что здесь всё-таки дело в формуле, например какую-то ставку учитывают, которая на шорт фуча как бы занимаешь, а лонг - типа даёшь кредит.

Решил буду улыбку считать самостоятельно, через волатильность базового актива, как в России принято

Ну или для начала можно брать среднее IV от указанного в таблице для пут и колл.

Бачурин Владимир, уверен что тут какая-то математическая замута, иначе с арбитражём было бы всё просто.

Спасибо за подтверждение, а то уж думал что совсем туплю и вижу не то что на самом деле.

Мне кажется что здесь всё-таки дело в формуле, например какую-то ставку учитывают, которая на шорт фуча как бы занимаешь, а лонг - типа даёшь кредит.

Решил буду улыбку считать самостоятельно, через волатильность базового актива, как в России принято

Ну или для начала можно брать среднее IV от указанного в таблице для пут и колл.

Бачурин Владимир, уверен что тут какая-то математическая замута, иначе с арбитражём было бы всё просто.

Как вариант, использую временную стоимость, это главное, реальные деньги, которые ММ продает подороже, а потом откупает (при необходимости) подешевле, хотя бывают и исключения... когда ММ сначала продает, потом откупает дороже, потом продавливают "удивительным" образом рынок в нужную сторону и ММ снова продает но уже намного дороже...

Кстати у нас на РТС также заметил - если кукол (образно говоря) продавливает ближайшие к деньгам страйки, в какую то сторону, то через 1-2 часа туда всё и идёт

Особенно вчера и сегодня это заметно, когда ракета попёрла

Цитата

Мне кажется что здесь всё-таки дело в формуле, например какую-то ставку учитывают, которая на шорт фуча как бы занимаешь, а лонг - типа даёшь кредит.

Формула определенно существует, всетаки ММ как-то быстро определяет "бизнес цели".

Я думаю тут дело в стратегии, а основная для ММ это побольше напродать временной стоимости конечно, собственно для этого опцики и есть (если не заблуждаюсь).

В процессе реализа стратегии ММ будет стремиться хеджить риск. Как? Надо на обратную сторону "ставить" базовый актив. Покупать его не эффективно - это вложение больших стредств в неизвестность (ну если не брать в учет тотальное кукловодство), значит надо базовый актив продавать - получить бабло лучше... Следовательно, чтобы быть нейтральным ММ должен стать в лонг по опционам, т.е. купить кол и продать пут, и вот тут появляется разгадка смещения волы колов-путов. ММ покупает (или откупает, что точнее) колы, т.е. держит минимальную цену (низкая волатильность) и продает "на всё" путы (высокая вола) и плюс генерация бабла (за счет проданной базы)... гениально...

И в помощь этому исторически сложившиеся страхи и требования бирж (и кто их придумал тока), типа продавать непокрытое низзя, продавать путы вааще смертельно, путы надо покупать (простая защита потерь) и т.д.... Вот и вынужден рядовой инвестор имеющий лонг по базе (которую ему впихнул снова таки ММ) продавать покрытый кол (за ту цену что купит ММ) и/или покупать пут (снова у ММ, но задорого). Вот и сложился пасьянчик или почти сложился.

Вообщем как-то так, хотя могу могу ошибаццо, возможно всё)))

Для просмотра полной версии этой страницы, пожалуйста, пройдите по ссылке.